Poskytovatelé půjček v zásadě naplňují rok platný zákon o spotřebitelském úvěru. Přesto však stále existují některá porušení zákona, jako jsou chybějící RPSN sazba či nadlimitní sankce. V mnoha ohledech se stírá rozdíl mezi bankami a některými nebankovními poskytovateli. Některé společnosti (včetně renomovaných bank) mají problém zveřejnit vzory smluvní dokumentace. Řada z nich nutí zákazníky podepisovat desítky stran dokumentů a někteří poskytovatelé stále používají nevstřícné postupy. To jsou hlavní závěry rozsáhlé analýzy trhu spotřebitelských úvěrů, kterou zpracovali pracovníci neziskové organizace Člověk v tísni. Jeho výsledkem je INDEX ODPOVĚDNÉHO ÚVĚROVÁNÍ.

„Dluhovou problematikou se v České republice zabývá naše organizace dlouhodobě. Kromě pomoci konkrétním lidem se snažíme analyzovat důvody extrémní zadluženosti naší společnosti a přispět k nápravě tohoto stavu. Právě proto jsme v roce 2009 začali mapovat trh poskytovatelů spotřebitelských úvěrů. Dnes zveřejněný Index odpovědného úvěrování je dalším z kroků, kterými chceme přispět ke kultivaci tohoto trhu. Jsme proto připraveni spolupracovat se všemi společnostmi, které chtějí zlepšit parametry svých produktů. Těší nás, že některé z nich nás již kontaktovaly a navrhly změny, z nichž budou mít lidé užitek.“

Šimon Pánek, ředitel organizace Člověk v tísni.

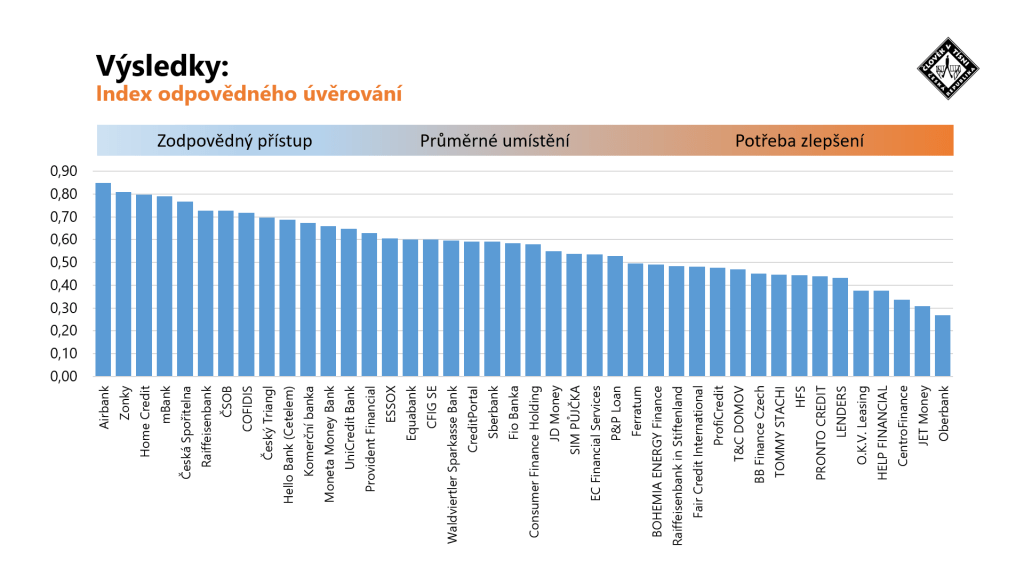

Index odpovědného úvěrování porovnává 42 společností, které poskytují středně velké spotřebitelské úvěry a nevyžadují přitom zajištění. Jeho autoři při tom vycházeli na seznamu subjektů, které si zažádaly o nově potřebnou licenci u ČNB. Vyňaty jsou z něj banky neposkytující spotřebitelské úvěry, stavební spořitelny, leasingové společnosti, inkasní agentury a neaktivní společnosti. Všechny společnosti autoři porovnávali podle ceny, transparentnosti a vstřícnosti vůči zákazníkovi (viz dále). Jednotlivým kritériím jsou přiřazeny různé váhy, které vyjadřují jejich důležitost. Výsledkem je žebříček, který ukazuje, jak odpovědně se chovají poskytovatelé spotřebitelských úvěrů ke svým zákazníkům.

Poznámka: Raiffeisenbank a Raiffeisenbank in Stiftland jsou dvě různé banky.

Dohled ČNB s sebou kromě jiného přinesl pročištění trhu. Počet poskytovatelů půjček prudce klesl, neboť společnosti, které nebyly dostatečně kapitálově a znalostně vybaveny, musely skončit. I tak musí být ale zájemce o úvěr ostražitý. „Lidé by si především měli na webu ČNB zkontrolovat, zda je společnost, od níž si chtějí půjčit peníze, legálním poskytovatelem spotřebitelského úvěru. Pozor by se měli dát také na tzv. podnikatelské úvěry. Ty stojí mimo působnost Zákona o spotřebitelském úvěru, což mimo jiné znamená, že lidé nejsou chráněni před vyššími sankcemi při nesplácení. Tento typ půjček proto pro spotřebitelské financování rozhodně nedoporučujeme,“ doplňuje k Indexu další praktické rady David Borges, jeden z autorů analýzy. Velké riziko vnímá také v oblasti „účelně vynaložených nákladů“, které nejsou legislativně ošetřeny a hrozí jejich zneužití namísto sankcí.

Cena a náklady při prodlení

„Vyšší cena úvěru není sama o sobě negativní, je-li transparentní, zvyšuje však riziko dluhové pasti. Tvrdíme také, že sankce a poplatky při problémech se splácením mají krýt reálné náklady společnosti, nikoliv riziko nesplácení. To má být obsaženo v ceně,“ vysvětluje Daniel Hůle, další z autorů.

Hlavní zjištění:

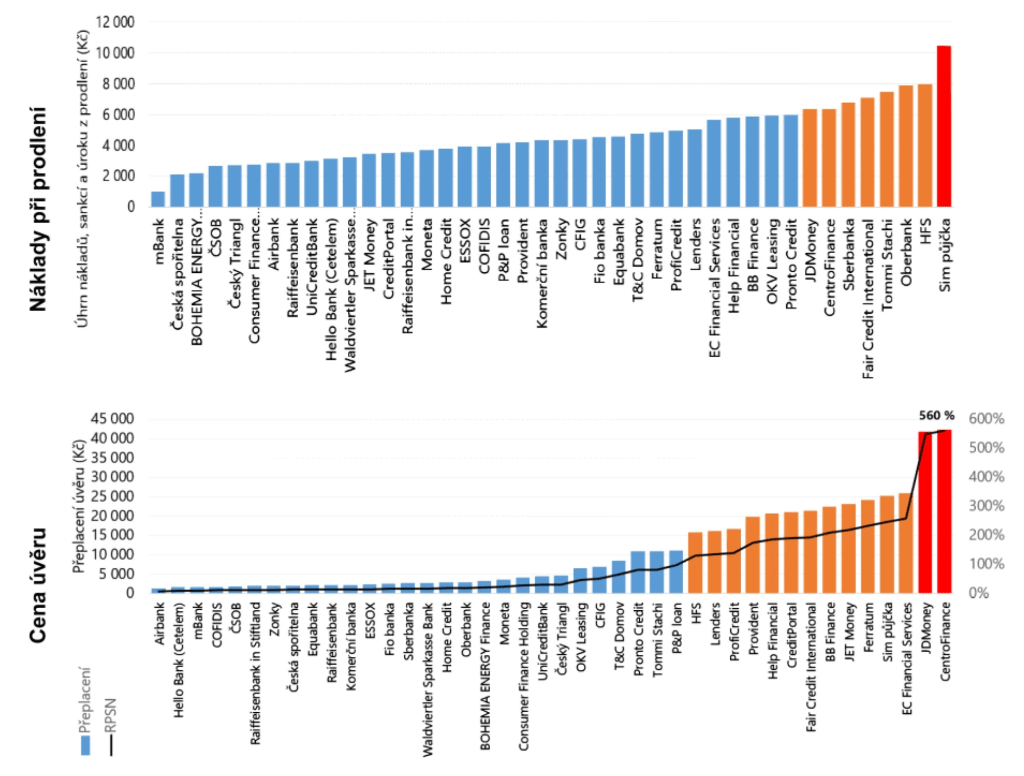

- Náklady při prodlení vykazují obtížně pochopitelné rozdíly.

- Při řádném splácení je relativně nízká cena u poloviny společností.

Při výpočtu cenového zatížení při standardním splácení byl zvolen jednotný modelový případ: úvěr ve výši 30.000 Kč se splatností 1 rok (12 měsíčních splátek), bez zajištění a bez uvedení účelu. Autoři analýzy vycházeli z veřejně deklarovaných cen, nebrali v potaz speciální marketingové akce ani bonusová zvýhodnění. Při výpočtu nákladů při prodlení uvažovali následující scénář: zákazník se dostane do potíží, přestane splácet po půl roce a dluh naroste na šest splátek. Do výpočtu byly zahrnuty náklady na vymáhání (upomínky, návštěvy, předžalobní výzvy, apod.), sankce a úroky z prodlení.

Nejvstřícnější společnosti požadují při šestiměsíčním prodlení sankce kolem 2.000 Kč, zatímco nejdražší společnosti žádají čtyř až pětinásobek této částky. Polovina společností nabízí třicetitisícový úvěr s přeplacením do 5.000 (RPSN 30 %). Deset nejdražších společností žádá u téhož úvěru 20.000 Kč nebo více (max. RPSN dosahuje dokonce 560 %).

Transparentnost a komunikace

Pro hodnocení transparentnosti byly rozhodující informace veřejně dostupné na webových stránkách. „Zákazník by měl mít možnost si vše v klidu pročíst a prostudovat před tím, než smlouvu podepíše. Proto si myslíme, že by veškeré relevantní informace a potřebné dokumenty měly být k dispozici na internetových stránkách společností,“ vysvětluje Daniel Hůle. Každá společnost také obdržela email od fiktivního zákazníka, s otázkami týkajícími se posuzování bonity, ceny a prosbou o zaslání smlouvy. Hodnocena byla kvalita (konkrétnost) odpovědí.

Hlavní zjištění

- Třetina společností neumožňuje lidem modelovat splátky.

- Mnoho společností neuvádí konkrétní informace o nákladech při prodlení.

- Zarážející je nedostupnost vzorů úvěrových smluv.

- Zákazníci jsou zatěžováni rozsáhlou smluvní dokumentací.

Třetina společností nemá na webu kalkulačku splátek, zákazník se informace dozví jen na zavolání či po vložení osobních údajů. Některé společnosti neuvádějí v kalkulačce RPSN sazbu. Více než třetina společností (a to včetně řady renomovaných bank) nekonkretizuje na webu náklady, které bude po lidech vymáhat při prodlení, jako jsou náklady za upomínky či vymáhání. Jen necelá polovina společností má na svých webových stránkách vzor smlouvy o úvěru.

Obchodní podmínky sice zveřejňuje 88 % společností, často však neobsahují kompletní informace a vzor smlouvy tak nemohou nahradit. Mnoho společností stále nutí zákazníky číst desítky stran (mnohdy zbytečných) ujednání. Rozsah smluvní dokumentace se pohybuje od 10 do 90 normostran (18-160 tisíc znaků). Ideální je přitom včlenění obchodních podmínek přímo do úvěrové smlouvy, což umožňuje redukovat množství dokumentů.

Vstřícnost vůči zákazníkovi

Každá společnost obdržela od naší společnosti otázky týkající se úvěrového procesu s prosbou o vyplnění. Dotazy se týkaly zejména postupů, které společnost volí při vymáhání. Ze 42 oslovených společností odpovědělo na otázky 35 (83 %). „Tam, kde to bylo možné, jsme ověřili a v případě rozporu upřednostnili znění ve smluvní dokumentaci,“ dodává David Borges.

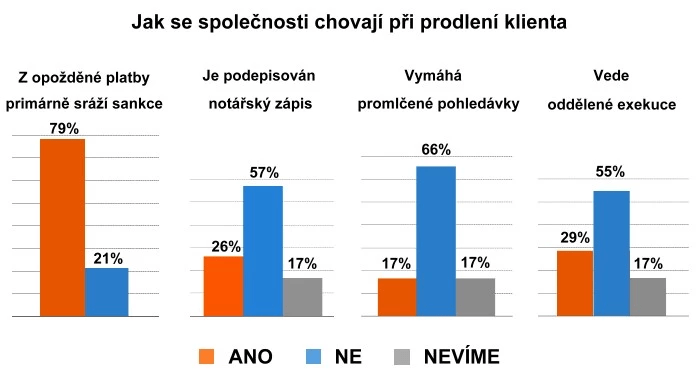

Čtyři z pěti společnosti započítávají opožděnou platbu primárně na jiný účel než splátku jistiny. Splátka tak jde primárně na úhradu nákladů, sankcí, případně úroků, což zpomaluje umořování samotného dluhu. Dojde-li věc až do stádia, kdy je nutné dluh vymáhat, volí většina společností přijatelnější formu exekuce než problematickou dohodu o srážkách ze mzdy. Čtvrtina společností však stále využívá problematickou doložku přímé vykonavatelnosti.

Tři čtvrtiny oslovených společností deklarují, že u starších kontraktů již nevyužívají smluvenou doložku o rozhodčím řízení. Dvě třetiny společností se dle svých slov nesnaží o vymáhání promlčených pohledávek. Více než polovina společností tvrdí, že slučuje pohledávky svých zákazníků při exekuci, čímž je nevystavuje dodatečným nákladům.

Kontakty:

- Daniel Hůle, daniel.hule@clovekvtisni.cz, 774 510 398

- David Borges, david.borges@clovekvtisni.cz, 603 800 178

- Martin Kovalčík, martin.kovalcik@clovekvtisni.cz, 777 472 863

Příprava Indexu odpovědného úvěrování byla financována z příspěvku soukromého dárce Libora Malého. Člověk v tísni, o.p.s. přijal v letech 2016 a 2017 na svojí činnost v oblasti vzdělávacích služeb pro děti finanční příspěvek od ČSOB, a.s., která je mezi hodnocenými společnostmi.